编者按 随着经济社会的发展,各类风险尤其是信用风险依然直接影响着银行业的高质量发展。当前数字经济快速发展,数字化转型已成为银行业创新变革的共识,其风控模式正在发生深刻变革。本文基于新经济形势以及后疫情时代背景,通过梳理国内外银行业数字化进程,深入分析银行业当前信用风险管控难点,强化金融与多元化科技深度融合,集成银行业内外部信息数据,不断提升信用风险的精准识别以及敏捷高效处置,从而更好地实现服务实体经济发展、防控化解金融风险的使命。

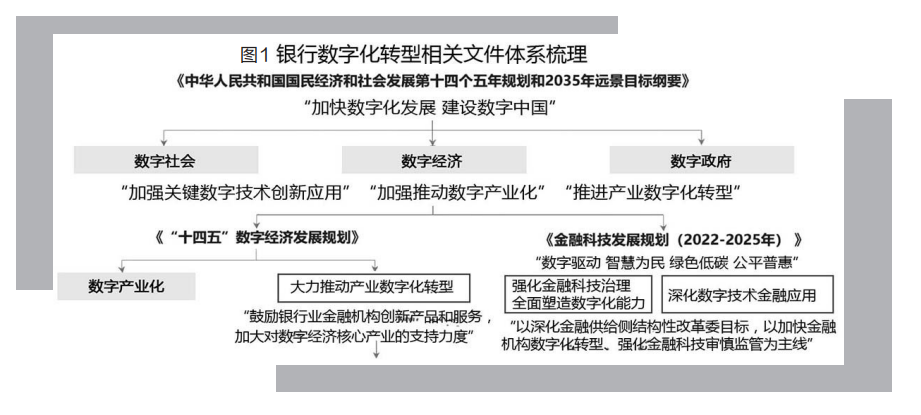

“十四五”规划提出“加快数字发展、建设数字中国”,将“不断健全防范化解重大风险体制机制”作为 “十四五”时期经济社会发展的主要目标之一。中国人民银行印发《金融科技发展规划(2022-2025)》强调未来几年要高质量推进金融数字化转型,引导金融机构加快推进数字化转型,持续增强科技应用能力。刚刚闭幕的中央金融工作会议提出“防控风险是金融业的永恒主题”。信用风险防控是防范化解金融风险的重点领域,仍是银行业面临的主要风险之一,其具有隐蔽性、突发性、传染性、复杂性。在构建新发展格局以及后疫情时代背景下,银行业正在依托大数据、云计算、人工智能、互联网、区块链等科技,加快数字化转型,通过数字化重塑风控模式,从而持续提升信用风险的智能识别、精准检测、敏捷处置。(见图1)

国内外银行业数字化进程

银行业数字化转型是指利用云计算、大数据、人工智能、物联网、区块链等多元数字化技术,重构生态系统以实现银行经营模式智能化。一方面,随着国家数字化转型系列政策的出台及前沿技术在金融服务领域应用的逐步成熟,银行数字化转型已经成为国内商业银行发展的大势所趋。近年国内银行业在信息技术(IT)建设与服务领域的资金投入规模逐年递增,自2019年起银行业IT投入规模以24%的复合增长率稳定高速增长,在2022年突破3000亿元,预计未来国内银行业IT投入规模仍将以约24.6%的复合增长率保持高速增长态势,于2025年达到接近6000亿元的规模投入。另一方面,疫情对于用户金融业务办理习惯的改变促使银行业务线上化转型进程的推进,“非接触式”金融服务对于银行渠道建设能力、技术架构搭建、数字化运营能力等多方面提出了全新的要求,为银行业数字化发展与金融服务方式改变带来持久而深远的影响。

从全球来看,大多数传统银行纷纷加大研发投入,力图通过新一代信息技术实现产业升级。美国第一资本金融集团自2002年起就启动基于大数据分析的“数字驱动的战略”,实施差异化的客户策略;摩根大通从2012年实施了领先的数字化体验、布局生态圈、创新数字产品、打造技术型组织和能力等一系列措施实现数字化;汇丰银行在2015年提出了“从根本上把组织完全数字化”的数字化战略,全面提升银行数字化水平;花旗银行2017年提出“打造数字银行”的新战略,着重关注客户核心需求、强化自身数字化能力。

从国内来看,银行业纷纷制定数字化转型发展规划,不断加大数字化方面的投入,加快数字化转型步伐。2022年,仅六大国有银行金融科技资金投入总金额就达到1165.49亿元,金融科技资金平均投入增长率为11.26%,平均金融科技投入占营业收入比例为3.47%。其中,工商银行创新金融与科技融合理念,以“业务板块共享联动、业务科技融合发展”为目标,实施智慧银行信息系统工程;农业银行利用大数据完善客户画像和统一视图,精准定制客户多样化、个性化金融需求;建设银行成立了建信金融科技公司,启动金融科技战略,建成了新一代核心系统,提出开启第二发展曲线,以现代科技为金融发展创新深度赋能;中国银行通过数字化推进系统性改革,强调用数字思维重塑业务和服务流程,将数字化转型为场景、智能、创新、敏捷的数字化银行;交通银行坚持金融科技创新引领发展,积极运用大数据、移动互联、人工智能等手段,为财富管理赋予新能量和新内涵;平安银行建立了人工智能风控系统,运用客户的日常行为消费等数据,建立客户反欺诈模型、评分模型、用户智能授信的额度预测机器学习模型等。

总体来看,国内外银行业注重借助大数据、云计算、区块链、人工智能、元宇宙等金融科技获取更全面的信息防控风险,但是在具体的应用场景还需深入融合。

信用风险管控存在的问题

2021年以来,实体经济面临着需求收缩、供给冲击、预期转弱三重压力,部分企业杠杆率偏高,2023年上半年非金融企业杠杆率已达 155%,上涨幅度约5%。受疫情影响,市场主体经营恢复周期长、重点领域风险隐患等直接影响银行业资产质量。而银行业的信用风险管控流程为“贷前调查——贷款审查——贷款审批——贷款发放——贷后管理——贷款收回”,实际工作中存在以下问题:

(一)贷前阶段,信息来源少、核查效率低,欺诈风险较难识别。传统的授信调查方式主要根据企业提供的资料以及银行经办人员的现场核实、企业的信用情况以人民银行征信报告为基础,授信资质主要来自企业的三品(人品、产品、抵押品)、三表(水表、电表、税表)、三流(人流、物流、现金流)。

一方面,对企业的风险判断停留在主要依靠个人经验以及对财务报表的初步分析,这会造成对产业政策调整、行业风险特征等外部信息的捕捉、利用不足;另一方面,由于对借款主体经营的集团化、业务交叉多元化等信息掌握维度狭窄、数据来源不够丰富,数据质量存在偏差,难以了解企业真实的生产经营数据及其关联信息。在风险类型多样化和隐蔽化、复杂化情况下,缺乏在大数据基础上全面的评估测算模型,对企业的还款能力、还款意愿等信息甄别不充分将导致银行对客户的信用风险评估不真实,影响银行信贷资产安全。

(二)审查阶段,条线存在信息壁垒、信息“孤岛”,难以实现对授信客户的“精准画像”。高质量数据是信用风险管控的基础,信用风险涉及银行业内部业务多、流程多、部门多,各条线信息数据缺乏有效互通和共享,经营单位与审批部门、审批部门之间由于目标不一致、数据分散、信息碎片化以及数据采集标准不同、统计口径不一等导致数据“噪音”和“竖井”。授信审查主要依据前台业务部门提供的人工调查材料,对授信主体有价值的交易行为数据挖掘不够,高熵无序性的非结构化信息无法发现和使用。由于数据的真实性、准确性、及时性难以保证,影响数据运用效率和效果导致审批方案与客户需求无法精确匹配。审批方式受时间和空间的限制,审批模式为以流程为本、人工审批、专家定性判断为主,评估模型基于标准正态分布的概率模型,。银行内部数据与引入的外部数据未能实现有效整合,未将外部环境变化等即时信息及时融入评估中,信用风险与操作风险交织且缺少科学的方法和标准,可能会出现欺诈与操作风险,从而为银行信贷资金安全埋下风险隐患。

(三)贷后阶段,管理效率不高、风险信号预警滞后,导致风险化解质效不高。贷后管理主要采用现场调查、系统触发预警等方式对信贷风险进行识别和预测,风险预警模型采取专家判断法或人工制定预警规则,贷后针对性不强、指标维度单一、规则迭代不及时,难以即时反应映内外部环境风险特征变化,导致风险预警效果低。贷后资金流向监控不到位,信贷资源流入限控领域屡禁不止。

据统计,2023年上半年,监管部门处罚最为集中的业务领域依然为信贷业务,罚款金额占比达59%,主要处罚分别是贷款三查不严、贷款管理不到位、违规发放贷款等。各种风险排查缺乏有效技术支持,导致对潜在风险识别预警不到位,信用风险排查不够精准,重大风险信号筛查滞后,错失风险处置的最佳时机。不良资产清收处置的核心是最大程度的降低损失获得溢价,需要信息充分、科学估值、丰富资产处置技术等,目前银行业的不良贷款催收,前期以线下人工催收为主,以现金回收、诉讼清收、核销、资产转让等形式处置,交易主体单一、银行和资产公司在担保人资产线索、有效资产、司法信息、转让资产质量等方面的信息不对称,未形成完整的产业链和生态圈,实现多维度交叉估值还有差距,导致不良资产处置效果不佳。

数字化信用风险管控的优势

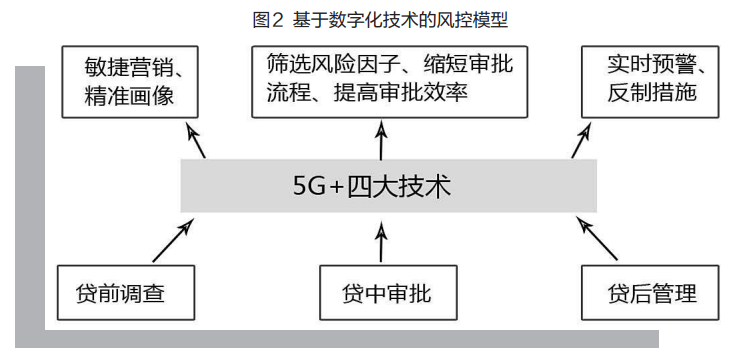

数字化重要特征是开放、互通、共享。银行业传统的信用风险管控是以客户信用评级为核心,模型包含变量较为单一,无法即时预测信用风险。数字化风控依托大数据、云计算、区块链及物联网等技术,通过整合海量的信息和数据,实现客户精准画像、风险自动识别。利用第五代通信技术(5G)、物联网、区块链等产生的海量数据及关联特征,银行业可以提升内部数据挖掘能力、外部数据加工能力、产品信息集成能力。依托大数据、人工智能、知识图谱、自动定位等技术全方位、立体化评估企业潜在风险。(见图2)

数字化信用风险管控的建议

银行信用风险管控质效取决于是否掌握了授信主体的还款能力和意愿,本质是解决银企间信息不对称问题。银行业应深入分析各类业务场景,探索金融科技工具在风控平台具体场景中的应用,准确识别影响信用风险的关键变量和传导路径。通过搭建系统性风险监测平台,整合贷前调查、贷中审查、贷后管理、风险管理、资产保全等覆盖客户全生命周期的多维信息,重塑风控业务模式,从而提升风险识别精准度以及敏捷处置效率。

(一)扩大数据采集,捕捉海量信息,整合各类信息来源,健全客户信息数据库、提升欺诈识别能力。通过全方位收集客户信息提升贷前调查质量,对接政务大数据平台,整合授信客户的工商、司法、水电、公积金、征信、税务、电信、行内交易信息、监管要求、行业研判、关系族谱等内外部数据,提高信息收集效率,运用人工智能技术对数据进行整合分析,对客户进行多维度画像建构,通过风险模型判定客户最新资信情况。通过大数据采集结构化数据,包括半结构化和非结构化数据提炼的关键信息构建客户关系的知识图谱, 通过一系列数据反映出客户状态、经济行为、社会活动及履约能力等属性,将客户的财务状况、社会信用、关联关系等动态信息与金融服务关联起来,反映企业综合风险和信用状况。目前,交行开通了“线上评估房产价值+直连不动产抵押登记平台”功能,实现了抵押授信业务全流程网上办理,实时信息查询和预警监测。

(二)优化升级信审系统,实现智能化审批。银行业应借助金融科技建立全条线、全集团内借款人关联关系树,将授信准入、行业限额、风险要点、定价管理、信贷产品等关键要素进行数字化分析,精准识别授信主体所处的生命周期阶段,制定全集团统一授信策略。通过云计算提升数据的加工能力和速度、大数据解决数据滞后和信息不对称问题;区块链防范操作风险、人工智能不断升级进化风险模型;联邦学习技术实现数据跨机构共享、额度扎口管控、从而避免多头授信。同时,利用金融科技将政策的约束性要求嵌入业务系统,掌握、跟踪客户评级、债项评级、业务发放、资产质量全貌。优化金融产品模型,将人工智能(AI)运用在风险评估、财务分析、产品组合、信贷审批、监管合规等方面。梳理企业全生命周期的关键数据特征,建立数字化金融产品库,结合企业的应收账款、预付账款、存货、专利等资产自动匹配相应产品,优化服务方案。根据筛查的信息分类采取差异化审批模式,智能化、差异化匹配授信方案,从而提高审批效率。

(三)搭建数字化风控平台,实现风险资产高效处置。利用“大数据+人工智能”等数字化技术,对交易账户、日常结算、上下游客户等设置阈值,及时监测客户资金流、贸易流等异常交易行为,提高风险预警的前瞻性和精准性。及时收集借款人的交易数据和行为数据完善风控模型,嵌入宏观经济指标、区域环境特征、行业运行特点及授信主体经营等多维数据,充分运用风险监测系统,提升风险监控信息的广度。依托5G、物联网等科技手段,嵌入市场公开数据,比如即时获取金融证劵类押品当日交易价格,实现押品的可视化、规范化以及即时估值,及时做出授信方案调整。

根据贷后表现建立客户行为的评分卡,及时化解重大风险。对于转为逾期的资产,根据用户资产价值、逾期原因、风险等级、行为习惯、客户风险等级、客户贷后行为等特征,判断客户的债务承受度及偿还意愿与能力。通过对客群多维度数据的智能分析,构建催收评分模型,进行分类催收策略,提升催收效果。运用信息提示功能,在贷款本息到期前根据客户账户余额及时进行资金到账提示,第一时间向客户发送贷款到期、逾期、欠息、逾期后果等信息。通过反欺诈、智能评分卡、贷中监控等风控手段,实现风险模型敏捷迭代升级,从而控制新增逾期和不良资产的发生。

通过5G与物联网、云计算、人工智能、区块链等技术融合,以不良资产交易金融服务为中心,引入评估公司、评级机构、资产公司、律所、会计师事务所等第三方服务机构建立不良资产撮合交易平台,充分利用交易服务平台实现资产线索、工商信息、司法信息等基础数据服务收集。借助机器学习、大数据等工具,进行自助催收、资产定价、分类处置、匹配管理。通过众筹、不良资产证券化、基金化等方式,提高交易达成的速度和质效,最大程度规避不良资产损失。

[作者为交通银行高级经济师;本文为“基金项目河北省金融学会2022年度重点研究课题(xh2022013)”]

①郭莽.加快银行数字化转型 持续赋能高质量发展[J].新金融2021(3):4-6.

②周诚君.金融业支持高质量发展和产业结构升级的思考[J].新金融 2021.2

③曾文.数字银行建设的要义[J].当代银行家2021(3):52-54

④陈秋彬 吴志坚.数字化转型助力有温度的智慧金融[J].当代银行家2021(3):64-66.

⑤麦肯锡咨询公司.亚洲银行数字化转型的实践及其借鉴意义[J].新金融2021(2):31-34.

⑥李明肖.前瞻管控信用风险[J].中国金融2020(18):41-42.